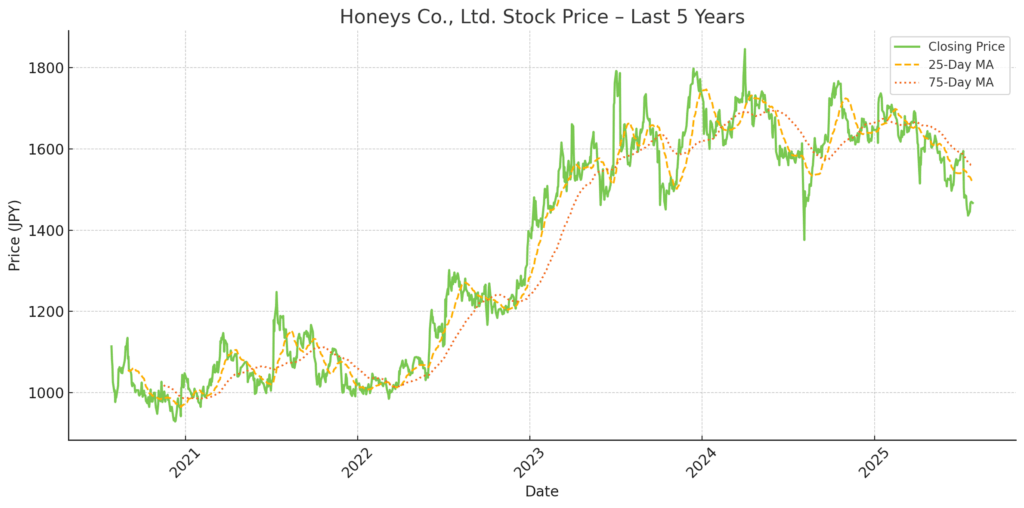

株価動向・経営戦略・今後の見通し(2025年7月時点)

1. 株価動向と業績概況

ハニーズホールディングスは、製販一体型(SPA)モデルを強みに、安定した売上成長を継続しています。一方で、2025年5月期の決算では原材料費・人件費の上昇や販売促進費の増加により利益が減少。株価も52週高値の1,785円から下落し、7月28日時点で1,467円前後で推移しています。

2025年5月期 売上高:577億円(前年比+2.0%)

営業利益:59億円(前年比–15.3%)

純利益:37億円(前年比–23.5%)

EPS(1株利益):175円 → 今期予想は130〜140円

配当予想:55円(利回り 約3.7%)

予想PER:約7.7倍

増収にもかかわらず利益が落ち込んだ背景には、国内外のコスト上昇と販売促進費の増加がありました。

2. 利益減少の要因分析

コスト上昇圧力:

人件費と物流費の増加:特にミャンマー工場の賃金上昇と国内店舗の人件費負担が顕著。

販管費:前年比+4.1%。広告宣伝費、店舗関連コスト、物流費の増加が影響。

粗利益率:59.2%(前年比–1.1pt)

→ 季節商品の売れ残りによる値下げ対応が響いた。

天候要因:

春〜初夏の気温が想定より低く、該当シーズン商品の売れ行きが鈍化。

3. 戦略的取り組み

EC事業の拡大

EC売上:前年比+14.3%、71億円に成長

売上比率:12.1%(前年比+1.3pt)

強化ポイント:

UI/UXの改善

MA(マーケティングオートメーション)導入

SNS・Web広告との統合運用

店舗受け取り(Click & Collect)サービスの拡充

ミャンマー生産体制

従業員数:5,335人(前年比+787人)

第3工場が本格稼働へ移行中

生産の安定化に加え、閑散期の生産シフトによる原価低減も推進

4. 財務健全性とキャッシュフロー

| 決算期 | 売上高 | 純利益 | 自己資本比率 | ネットキャッシュ |

|---|---|---|---|---|

| 2023/5 | 549億円 | 53.4億円 | 81.3% | 強固 |

| 2024/5 | 566億円 | 48.8億円 | 84.8% | 強固 |

| 2025/5 | 577億円 | 37.3億円 | 非開示(高水準) | 強固 |

有利子負債ゼロ

現預金:128億円(2025年5月末時点)

フリーキャッシュフローも黒字を維持

5. ビジネスモデルと競争優位性

SPA(製販一貫)モデル:企画・生産・物流・販売を一体管理

主力商品:カジュアル/通勤服/雑貨など、10〜50代女性向け

国内店舗数:約900店舗(2025年時点)、地方商業施設中心の出店

ASEAN生産拠点:原価管理と在庫リスクの抑制に寄与

6. リスク要因

| カテゴリ | 内容 |

|---|---|

| コストインフレ | ミャンマーと国内の人件費上昇、原材料・燃料の変動 |

| 地政学リスク | ミャンマー依存度の高さ(政治リスク・ESGリスク) |

| 競争環境 | EC市場やファストファッションとの競合激化 |

| ブランド維持 | 若年層への訴求力維持が課題 |

| 天候依存 | 商品売れ行きが気候に左右されやすい |

| ESG関連 | サプライチェーン透明性、労働環境などの外部評価強化の可能性 |

7. 現在の株価評価と市場の見方

| 指標 | 数値 | 評価 |

|---|---|---|

| PER(実績) | 約8.3倍 | 割安圏 |

| PER(予想) | 約7.7倍 | 収益懸念を織り込み済み |

| PBR | 約0.9倍 | 純資産割れ |

| 配当利回り | 約3.7% | 魅力的 |

| PSR(売上高倍率) | 約0.7倍 | 小売業として割安水準 |

バリュエーション的には下値余地は限定的と見られ、中長期での安定配当を狙う投資家には魅力的。

8. 今後の展望と投資判断

財務基盤の強さと生産体制の柔軟性が下支えに。

保守的な経営方針と安定的な配当政策も安心材料。

中期的な株価上昇には利益率回復とEC・ブランド戦略の進化が必要。

ポジティブ材料:

コスト構造の最適化による利益率改善

ECシフトとモバイル重視戦略の加速

ブランド再構築と店舗リニューアルによる客層拡大

注意点(リスク):

ミャンマーの政情不安やサプライチェーンリスク

物流コスト・人件費のさらなる上昇

ファッショントレンドへの適応力の遅れ

9. 総合評価

| 強み | 課題 |

|---|---|

| 債務ゼロ・強固な財務体質 | 2025年度の利益圧迫 |

| 安定的な配当と株主還元 | ミャンマー依存のリスク |

| SPAモデルによるコスト優位 | ブランド刷新の必要性 |

| EC拡大による成長余地 | 海外展開の限定性 |

投資判断(中立〜やや強気):

ハニーズは、日本の中堅アパレル企業の中でも財務健全性が高く、安定配当を狙えるディフェンシブ銘柄です。短期的な利益調整局面ではありますが、コスト改革とデジタル戦略が軌道に乗れば、中期的な再評価(リレーティング)の可能性もあると考えられます。

Wasabi Info では、ブログを通じて日本株の簡潔なレポートや市場分析を発信していますが、ご要望に応じて、個人投資家から法人までの戦略的な意思決定を支えるために、特注のオーダーメイド調査 を提供しています。

提供可能なリサーチ内容の例

- 株式調査:ブログでは扱っていない日本株の詳細分析

- 競合分析:業界内の競合状況や市場構造の把握

- 市場参入調査:規制・参入障壁や競合環境に関する調査

- 不動産・資産調査:工場・ホテル・店舗出店などに向けた地域別調査

- フィールド調査:現地訪問による実地調査や非公開の市場データ収集

レポートは 日本語・英語・中国語 で対応可能です。

お問い合わせ先:admin@wasabi-info.com

© Wasabi Info |プライバシーポリシー

免責事項

本レポートは情報提供のみを目的としており、投資、法務、税務等に関する助言を行うものではありません。

記載内容には将来予想や解釈が含まれる場合がありますが、すべて執筆時点の公開情報に基づいています。

投資判断は利用者ご自身の責任において行っていただき、必ず金融商品取引業者等の有資格の専門家にご相談ください。

Wasabi-Info.com は、本レポートに含まれる情報の正確性、完全性、信頼性について一切保証するものではなく、本レポートの利用またはその内容に基づいて生じたいかなる損害についても責任を負いません。