住友不動産株式会社(東証:8830):株式分析

September 13, 2025

1. はじめに

住友不動産株式会社(以下「住友不動産」)は、日本を代表する総合不動産デベロッパーの一社であり、住友グループの中核企業です。1949年に設立され、東京に本社を置く同社は、以下の4つの主要事業セグメントを展開しています。

不動産賃貸事業 – オフィスビル、高級賃貸マンション、ホテル、イベントホール、商業施設の開発・運営。

不動産販売事業 – 分譲マンション、戸建住宅、宅地の開発・販売。

建築・リフォーム事業 – 代表ブランド「新築そっくりさん」を中心とした大規模リフォームや注文住宅事業。

不動産流通・関連サービス事業 – 100%子会社の住友不動産販売株式会社を通じた仲介事業や関連サービス。

同社のビジネスモデルは、東京都心の優良オフィスビルを長期保有することに重点を置いており、これにより安定した賃料収入とディフェンシブな収益基盤を確保しています。また、分譲マンション市場でも高い存在感を示し、供給戸数で業界上位にランクインしています。近年では、インド・ムンバイにおける大規模複合開発プロジェクトなど、国際的な事業展開にも着手しており、長期的な成長の確保を目指しています。

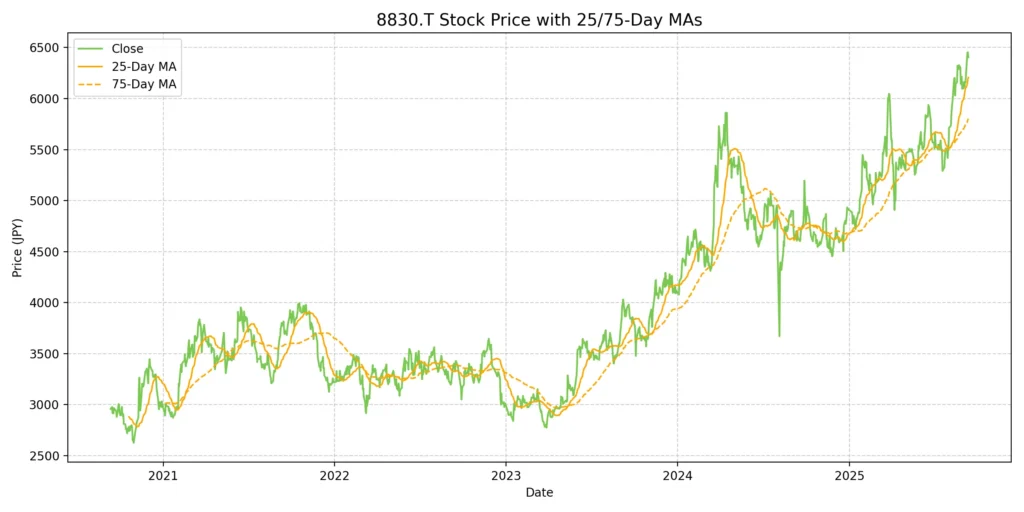

2. 株価動向

現在株価(2025年9月12日時点):6,440円

52週レンジ:3,692円 – 6,358円

時価総額:約3兆円

発行済株式数:約4億6,800万株

住友不動産の株価は、2024年の安値水準から大きく回復しました。背景には、オフィス賃貸事業の堅調な収益、分譲マンション需要の強さ、そして中期的な収益成長への期待が挙げられます。株価は3,700円から6,300円超まで上昇し、東京不動産市場の安定性に対する投資家の信頼が再確認されました。

現在の水準では、株価は2025年3月期のEPS(405.1円)に基づくPER約15.9倍、1株当たり純資産(BPS 4,606円)に基づくPBR約1.4倍で取引されています。配当利回りは約1.1%(1株当たり配当70円)と控えめであり、安定性を重視した配当政策を反映しています。

3. 業績・財務状況

連結主要財務指標(2023年3月期~2025年3月期)

| 決算期 | 売上高(億円) | 営業利益(億円) | 当期純利益(億円) | EPS(円) | DPS(円) | 自己資本比率(%) | ROE(%) |

|---|---|---|---|---|---|---|---|

| 2023/3期 | 9,399 | 2,413 | 1,619 | 341.7 | 52 | 28.3 | 9.4 |

| 2024/3期 | 9,677 | 2,547 | 1,772 | 373.8 | 60 | 30.7 | 9.2 |

| 2025/3期 | 10,142 | 2,715 | 1,917 | 405.1 | 70 | 32.3 | 9.1 |

売上高の成長

2023/3期の9,399億円から2025/3期には1兆142億円へと増加し、3年間で+7.9%の伸びを記録しました。特に東京都心のオフィス賃料上昇を背景に、不動産賃貸事業が主な成長要因となりました。

収益性

営業利益は2,413億円から2,715億円へと着実に増加し、営業利益率も25.7%から26.8%に改善しました。当期純利益も約18%増加し、安定した収益力を確認できます。

財務基盤

自己資本比率は28.3%から32.3%へ上昇し、財務の安定性がさらに強化されました。

株主還元

1株当たり配当は52円から70円へと35%増加しました。配当性向は約17%と依然として控えめで、将来の投資余力を十分に残しています。

総括

住友不動産は、過去3年間で売上・利益の安定成長、利益率の改善、財務基盤の強化を実現しました。加えて、持続的な増配を行いつつも投資余力を確保しており、中期経営計画に掲げるさらなる利益成長に向けた進捗は良好といえます。

4. 事業セグメントと戦略的ポジショニング

不動産賃貸事業(中核収益源)

概要:賃貸事業は最大の収益源であり、営業利益の約70%を占めています。東京都心に230棟超のオフィスビルを保有し、延床面積は約185万坪(約610万㎡)にのぼります。

業績:2025年3月期の賃貸収入は4,440億円超、営業利益は約1,770億円となりました。既存ビルの空室率は5.7%へと改善し、旺盛なテナント需要と都心部における供給制約を反映しています。

成長要因:

新宿、六本木、丸の内周辺など主要エリアでの賃料引き上げ。

住友不動産東京三田ガーデンタワーや新宿南口ビルなど新規物件の寄与。

ホテル・イベントホールなどパンデミック後の回復。

戦略的ポジション:三井不動産や三菱地所が資産を売却・循環させるのに対し、住友不動産は長期保有を基本とし、安定した賃料収入を確保しています。これにより収益の安定性は高い一方で、ROEは相対的に抑えられる傾向があります。

不動産販売事業(分譲マンション・戸建住宅・宅地)

概要:住友不動産は国内有数の分譲マンション供給者であり、全国ランキングで常に上位に入っています。分譲マンション、戸建住宅、宅地販売を手掛けています。

業績:2025年3月期の売上高は約2,400億円、営業利益は約600億円。年間で約5,000戸を引き渡しており、6年分の用地ストックを確保しています。

成長要因:

都市部への人口集中に支えられ、建設コスト上昇下でも旺盛な需要を維持。

工事費がすでに確定している先売り案件により、利益率の下押し圧力を緩和。

シティタワー虎ノ門やグランドシティタワー池袋など高額物件によるブランド強化。

課題:マンション価格が賃金上昇を上回るペースで上昇すれば、購入余力の限界が懸念されます。ただし、住友不動産は早期の用地取得により価格設定の柔軟性を確保しています。

建築・リフォーム事業(「新築そっくりさん」・注文住宅)

概要:大手不動産会社の中ではユニークな事業領域であり、「新築そっくりさん」ブランドによる大規模リフォームと、住友不動産ハウジングによる注文住宅を展開しています。

業績:2025年3月期の売上高は2,050億円超、営業利益は約210億円。規模は賃貸・販売に比べて小さいものの、安定した収益源となっています。

成長要因:

平均築年数約40年という日本の住宅ストックの高齢化が需要を下支え。

ブランド認知度と全国ネットワークによる競争優位。

注文住宅事業との統合によるスケールメリットと調達効率の向上。

戦略的ポジション:三井不動産や三菱地所が弱いリフォーム市場において、住友不動産は差別化要素を持ち、消費者に直結する強みとなっています。

不動産流通・その他事業(住友不動産販売ほか関連事業)

概要:中古住宅仲介を主力とする不動産流通事業を展開。さらに、フィットネスクラブ、保険代理業、レストラン、ビル管理なども手掛けています。

業績:2025年3月期の売上高は約720億円、営業利益は約220億円。規模は小さいながらも、グループ全体のシナジーとブランド浸透に貢献しています。

成長要因:

高齢化や政府による中古住宅流通促進策を背景に、取引件数は拡大基調。

成約件数の多さにより、住友不動産販売は業界トップ水準のポジションを確立。

戦略的ポジション:開発から仲介・流通まで一貫して対応できる体制を持ち、バリューチェーン全体での収益機会を確保。

全体的な戦略的ポジショニング

東京集中による安定性:都心オフィス賃貸を収益の柱とする点が最大の差別化要因。

消費者向け事業の厚み:分譲マンション、リフォーム、仲介まで網羅し、他社よりもエンドユーザーに近い事業モデル。

バランスの取れた成長モデル:国際展開は限定的だが、賃貸の安定性と住宅関連事業の成長性を組み合わせた「ディフェンシブかつ緩やかな成長」を実現。

将来を見据えた拡大:ムンバイの大規模複合開発は地理的分散を実現する第一歩であり、中長期的成長のドライバーとなる見込み。

5. 投資見通しと成長ドライバー

東京オフィス賃貸の追い風

2024/3期末の空室率5.8%から2026/3期1Qには5.7%へと改善。

供給が限られる都心の一等地では賃料改定が進みつつあり、収益押し上げ要因となっている。

六本木の大型ビル計画や新宿南口ビルといった大型物件の寄与により、賃料収入のさらなる拡大が期待される。

分譲マンション事業の安定性

建設コスト上昇にもかかわらず、2026/3期に計上予定の案件はすべて工事費が確定済みであり、採算性の不透明感を抑制。

約6年分の用地ストックを確保しているため、無理な用地取得競争に参加する必要がなく、市況変動への耐性を持つ。

ムンバイにおける国際展開

ワーリー地区やBKC地区で大規模複合開発を推進中。

2026/3期から収益寄与が始まり、2030年代には本格的な利益貢献が見込まれる。

日本の人口減少リスクを補完する地理的分散効果を持ち、中長期的成長の柱となる可能性。

都市再開発による構造的な成長

六本木五丁目再開発や八重洲南口再開発など、老朽化した都市部の再開発で継続的な開発パイプラインを確保。

これらは収益拡大に資するだけでなく、防災性の向上や地域活性化などを通じてESG面での評価向上にも寄与。

株主還元方針の強化

2028/3期までに1株当たり配当100円を達成する計画を掲げ、着実な利益成長と配当拡大を組み合わせて実行。

政策保有株式の縮減を継続し、資本効率を改善しつつ、その売却資金を再投資や株主還元に充当。

6. リスク要因

東京圏への事業集中

東京オフィス市場は安定性をもたらす一方で、地震リスク、テナント移転、過剰供給といった局所的ショックへの脆弱性が高い。

大規模再開発に伴う実行リスク

六本木五丁目再開発のような大型案件は、複数の利害関係者が関与する長期プロジェクトであり、認可の遅延、コスト増加、入居需要の想定未達などがリターンを圧迫する可能性がある。

分譲マンションの購入余力限界

販売は堅調に推移しているものの、販売価格の上昇が賃金上昇を上回る状況が続けば、購入余力の限界が顕在化するリスクがある。販売ペースが鈍化すれば、十分な用地ストックを有していても利益率への下押し圧力となり得る。

海外展開リスク

ムンバイで進行中の案件は、外国の規制・法制度・政治環境にさらされる。開発の遅延、通貨変動、政策変更などによって期待収益が毀損する可能性がある。

政策保有株式の縮減と資本配分

政策保有株の売却加速は、短期的に利益変動をもたらすリスクがある。また、売却資金の再投資先や資本配分の判断を誤れば、ROEの低下や株主価値の希薄化につながる可能性がある。

7. 競合比較:戦略・強み・弱み

1. 三井不動産(8801)

戦略:国内の賃貸事業と海外展開(米国、英国、アジア)をバランスさせた多角的成長モデルを採用。J-REITを活用した資産循環により資本効率(ROE)を高めている。

強み:売上規模約2.5兆円と最大手、強固なグローバル展開、ROEは約10〜11%と業界最高水準。

弱み:資産売却依存度が高く、収益変動リスクが大きい。為替や地政学リスクの影響も受けやすい。

2. 三菱地所(8802)

戦略:丸の内を基盤としたプレミアムオフィス特化型モデルを展開。ロンドン、ニューヨーク、上海などで選択的に海外進出。ESGを重視した都市開発を推進。

強み:丸の内の一等地ポートフォリオ、優良テナント基盤、バランスの取れたグローバル展開。

弱み:オフィス依存度が依然として高く、住宅分野の比重は小さい。ROEは約9〜10%と中程度。

3. 住友不動産(8830)

戦略:東京都心に集中した「保有・運営」モデルを採用し、優良資産を売却せず長期保有することで安定的な賃料収入を確保。住宅(分譲・リフォーム)分野で強みを持ち、近年はムンバイでの大型複合開発を通じて海外展開を開始。

強み:安定した賃料収入、住宅分野での高いブランド力、堅実な財務基盤、着実な増配実績。

弱み:海外展開は限定的で、配当利回り(約1.1%)は競合より低水準。資産を長期保有するモデルのため、ROE(約9%)は三井不動産を下回る。

比較評価

規模と多角化:三井不動産は規模と国際展開で優位、三菱地所はプレミアムオフィスに強み、住友不動産は東京集中型で安定性を追求。

資本戦略:三井・三菱は資産循環を重視、住友は保有安定型。

住宅分野:住友はマンション・リフォームを含む消費者向け事業に強み。

株主還元:三井が最も高い利回りを提供、住友は低いが持続的な増配を実行。

国際展開:住友は出遅れているが、ムンバイ案件が戦略転換の第一歩。

まとめ:

住友不動産は、安定した収益と持続的なキャッシュフローを生み出す「東京集中型の安定モデル」を提供しています。これに対し、三井不動産は規模の優位性と国際展開による成長力を、三菱地所はプレミアムオフィス市場での圧倒的な地位を投資家に示しています。防御的な投資先を求める投資家には住友不動産が適しており、より高い成長ポテンシャルを重視する投資家には三井不動産や三菱地所が魅力的な選択肢となります。

8. 結論

住友不動産は、東京のオフィス賃貸ポートフォリオによるディフェンシブな安定性と、分譲マンション、リフォーム、さらには海外展開を通じた適度な成長性を兼ね備えています。過去3年間で売上・利益の安定成長、財務基盤の強化、そして着実な増配を実現してきました。

バリュエーションの観点:

PER:約15.9倍で、同業他社とおおむね同水準。

PBR:約1.4倍で、堅固な資産基盤と中程度の収益性を反映。

配当利回り:約1.1%と同業他社を下回るが、増配余地が明確に示されている。

現状の株価水準は概ね妥当な評価といえます。長期投資家にとって、住友不動産は東京の再開発プロジェクトと海外展開を背景に、安定性と成長性の両立を提供する存在です。短期的な上昇余地は限定的ながら、構造的な成長パイプラインを考慮すると、投資スタンスとしてはホールドから積極的な買い増し(Hold to Accumulate)が適切と考えられます。

Wasabi Info では、ブログを通じて日本株の簡潔なレポートや市場分析を発信していますが、ご要望に応じて、個人投資家から法人までの戦略的な意思決定を支えるために、特注のオーダーメイド調査を提供しています。

提供可能なリサーチ内容の例

- 株式調査:ブログでは扱っていない日本株の詳細分析

- 競合分析:業界内の競合状況や市場構造の把握

- 市場参入調査:規制・参入障壁や競合環境に関する調査

- 不動産・資産調査:工場・ホテル・店舗出店などに向けた地域別調査

- フィールド調査:現地訪問による実地調査や非公開の市場データ収集

レポートは 日本語・英語・中国語 で対応可能です。

お問い合わせ先:admin@wasabi-info.com

© Wasabi Info |プライバシーポリシー

免責事項

本レポートは情報提供のみを目的としており、投資、法務、税務等に関する助言を行うものではありません。

記載内容には将来予想や解釈が含まれる場合がありますが、すべて執筆時点の公開情報に基づいています。

投資判断は利用者ご自身の責任において行っていただき、必ず金融商品取引業者等の有資格の専門家にご相談ください。

Wasabi-Info.com は、本レポートに含まれる情報の正確性、完全性、信頼性について一切保証するものではなく、本レポートの利用またはその内容に基づいて生じたいかなる損害についても責任を負いません。