東洋炭素株式会社(東証:5310):株式分析

September 23, 2025

1. はじめに

東洋炭素株式会社は、等方性黒鉛および先端炭素材料の開発と量産化における世界的パイオニアです。大阪に本社を構える同社は、半導体、電気自動車(EV)、再生可能エネルギー、航空宇宙、原子力といった複数のハイテク分野で重要な役割を担っています。

1974年に世界初の等方性黒鉛を発表して以来、東洋炭素は独自の技術力を活かし、シリコンウエハー加工装置、SiCエピタキシャル成長装置、高温炉といった主要市場での優位なポジションを築いてきました。日本国内における垂直統合型の生産体制と、グローバルな直販ネットワークを通じて、高品質・トレーサビリティ・顧客密着型の対応を実現しています。

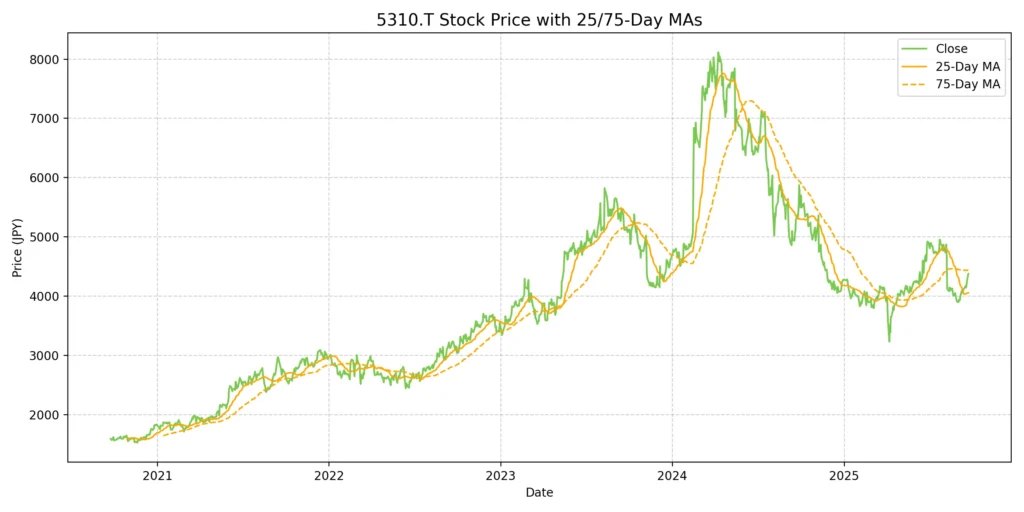

2. 株価動向

東洋炭素の株価は過去3年間で大きく変動しており、これは半導体設備の投資サイクルや、SiC(炭化ケイ素)パワーデバイス市場に対する投資家の期待感を反映した動きといえます。2023年から2024年初頭にかけて株価は急騰しましたが、2025年には業績の下方修正や主力市場における需要の弱さを受けて、大幅な調整局面を迎えました。

| 年度 | 安値(円) | 高値(円) | コメント |

|---|---|---|---|

| 2022年 | 2,605 | 4,030 | 半導体景気回復初期の局面で上昇 |

| 2023年 | 3,525 | 6,390 | 好調な業績とSiC期待で上昇 |

| 2024年 | 4,165 | 8,480 | 半導体設備投資のピーク期に過去最高値を記録 |

| 2025年 | 3,120 | 5,020 | 業績下方修正と需要軟化を背景に大きく調整 |

2025年9月23日時点の株価はおおよそ4,300〜4,400円で推移しており、2024年に記録した過去最高値(8,480円)からは約47%の下落、2025年年初来高値(5,020円/6月)からも約14%の下落となっています。これは、半導体や電気自動車関連需要の調整局面を織り込んだ投資家の慎重な姿勢を反映していると考えられます。

主な観察ポイント

現在の株価は2024年の高値から約47%下落しており、半導体・EV関連の需要鈍化を市場が織り込んでいることが分かります。

2025年の株価レンジは高値から安値まで約49%の変動幅があり、業界の典型的な景気循環性を示唆しています。

一方で、2022年以前の株価水準と比較すれば依然として構造的に高い位置にあり、長期的な成長ストーリー(SiC、C/Cコンポジット、原子力など)は依然として有効です。

FY2025の業績下方修正によりバリュエーション指標(PER・PBR)はやや拡大したものの、中期的には有望な成長要因(SiC、原子力、耐熱炭素材料など)が残されています。

3. 財務および事業実績

売上・成長動向

| 会計年度 | 売上高(百万円) | 営業利益 | 経常利益 | 当期純利益 | EPS(円) | 配当金(円) |

|---|---|---|---|---|---|---|

| 2022年 | 43,774 | 6,667 | 7,369 | 5,181 | 247.1 | 70 |

| 2023年 | 49,251 | 9,283 | 10,182 | 7,506 | 357.9 | 110 |

| 2024年 | 53,093 | 12,238 | 13,480 | 9,960 | 474.95 | 145 |

2022年から2024年までの売上高年平均成長率(CAGR)は約10.1%となっており、これは主にSiおよびSiCウェハー製造装置向けの炭素部材に対する需要の増加と、高機能炭素製品の拡販によるものです。

成長は単なる数量拡大だけでなく、製品構成の高度化(高単価なSiCコート黒鉛製サセプターやC/Cコンポジット製品へのシフト)によるASP(平均販売単価)の向上も貢献しています。

特にアジア・北米地域におけるEV関連分野やクリーンエネルギー分野からの需要拡大が、地域別売上の成長をけん引しました。

収益性の改善とオペレーショナルレバレッジ

営業利益率の推移:

2022年度:15.2%

2023年度:18.8%

2024年度:23.0%

この大幅な改善は、以下の要因によるものです:

生産稼働率の向上によるスケールメリット

半導体製造用の高利益率部材(サセプターや消耗材など)の比率上昇

等方性黒鉛やSiCコーティングなどの差別化素材による価格決定力

販売管理費のコントロール(売上比率で安定)によるコスト効率の維持

純利益と資本効率

当期純利益は2年間で約2倍(51億円→100億円)に成長

ROE(自己資本利益率)は6.9%(2022)→11.2%(2024)と大幅改善

純利益率も11.8%(2022)→18.8%(2024)へと拡大し、強力なボトムラインのレバレッジを示しました

財務健全性

自己資本比率は常に80%以上を維持しており、極めて健全なバランスシート

有利子負債はごくわずか、潤沢な利益剰余金と営業キャッシュフローにより財務リスクは低水準

在庫と設備投資は戦略的に管理されており、過剰投資や運転資本の膨張といった兆候は見られません

株主還元の状況

配当金は2年間で倍増(70円 → 145円)し、利益成長に連動した形で増配を実施

配当性向は常に33~34%前後で推移しており、会社の「配当性向30%以上」という方針に沿った持続可能な水準を維持

特別配や一時的な増配に頼らず、安定かつ堅実な株主還元姿勢を示しています

財務指標まとめ(%)

| 指標 | 2022年 | 2023年 | 2024年 |

|---|---|---|---|

| 営業利益率 | 15.2% | 18.8% | 23.0% |

| 純利益率 | 11.8% | 15.2% | 18.8% |

| ROE | 6.9% | 9.3% | 11.2% |

| 配当性向 | 25.2% | 33.2% | 34.0% |

| 自己資本比率 | >80% | >80% | >80% |

戦略的な示唆

この利益率の向上は、単なる半導体設備投資の好調にとどまらず、同社の製品ポートフォリオが戦略的に高付加価値領域へ移行していることを示しています。

売上成長・利益率改善・資本効率の3点が揃っており、東洋炭素は先端素材業界において構造的な成長が期待される銘柄としての地位を強めています。

2024年度時点での強固な収益基盤と健全な財務体質により、2025年度以降の戦略投資・研究開発・株主還元の柔軟性が高まっている点も注目すべき要素です。

4. 事業セグメントと戦略

東洋炭素は、以下の3つの主要製品セグメントを軸に事業を展開しており、それぞれが半導体、電気自動車(EV)、再生可能エネルギー、航空宇宙、先端医療といった高成長産業において重要な役割を果たしています。

同社の戦略は、特に耐久性・耐熱性・寸法精度が求められる領域において、高純度・高性能炭素材料のリーダーシップをさらに拡大することにあります。

1. 特殊黒鉛製品(売上構成比:約45%)

主な用途:半導体製造装置(SiおよびSiCウェーハ加工)

この分野では、以下のような高温環境下で使用される超高純度・微粒子黒鉛部材を提供しています:

シリコン(Si)単結晶引き上げ炉用の部材

SiC(炭化ケイ素)パワー半導体のエピタキシャル成長装置用部材

製品特性:

2,000°C以上の耐熱性

極めて高い寸法安定性

ウェーハの汚染を防ぐ超高純度

なぜ重要か:

東洋炭素は、単結晶シリコン製造に用いられる引き上げ炉用黒鉛部材で世界トップシェアを誇ります。また、次世代EV向けに重要となる高耐圧・高効率なSiCパワーデバイスに関連する部材分野にも拡大しています。

投資家向けインサイト:

AI、5G、EVの成長により、高精度・無欠陥の半導体ニーズが拡大しており、それに伴い同社製品のような“消耗材”需要も増加。これらは定期的に交換が必要であり、継続的かつ高利益率の売上を生み出します。

2. 一般炭素製品(売上構成比:約15〜20%)

主な用途:産業用モーター、鉄道、再エネ機器

以下のような製品を提供:

カーボンブラシ(モーター内で電流を伝える)

メカニカルシール(ポンプ用の密閉部品)

パンタグラフ用すり板(電車の集電)

カーボンベアリング(風力発電や化学プラントなど過酷環境下)

なぜ重要か:

この分野は成熟市場ではあるものの、安定した収益をもたらします。特殊黒鉛より利益率は低いものの、安定したキャッシュフロー源として機能し、産業向けに他の高機能材料を提案するクロスセルの基盤となっています。

投資家向けインサイト:

このセグメントは半導体景気の悪化時にも下支え要因となり、インフラや再エネ関連のトレンドとも重なっているため、全社収益の安定化に貢献します。

3. 複合材およびその他製品(売上構成比:約35%)

主な用途:EV、航空宇宙、原子炉、医療機器など

以下のような製品を含みます:

C/Cコンポジット(炭素繊維強化炭素材):航空機ブレーキ材、高温炉部品など

SiCコート黒鉛(サセプター):SiCエピタキシャル成長装置の主要部材

黒鉛シート・粉末:バッテリー、太陽電池、電磁波シールドなどに使用

特殊性:

これらは、強度・耐熱性・化学安定性を兼ね備えた高機能炭素材料です。

例えば:

EVにおいて、C/C複合材は高温ブレーキ熱や大電流バッテリー環境に対応

SiC半導体では、SiCコート黒鉛が高温・高純度な成膜工程を支える

高温ガス炉(HTGR)などの原子炉では、中性子緩衝材や耐熱シールドとして機能

投資家向けインサイト:

この分野は最も動的で成長余地が大きく、EV、クリーンエネルギー、原子力、航空宇宙といった構造的成長市場と深く関係しています。技術的複雑性と販売単価も高く、中期的には2029年度までにセグメント売上の倍増を目指す戦略です。

中期経営計画(2025〜2029年ビジョン)

| 指標 | 目標値 |

|---|---|

| 売上高 | 820億円 |

| 営業利益 | 220億円 |

| 営業利益率 | 27% |

| ROE | 12%以上 |

| 設備投資 | 570億円 |

重点成長戦略:

高利益率の消耗材事業の拡大

→ SiCエピタキシャル装置部材、C/Cコンポジット、黒鉛コート製品の強化エネルギー転換ニーズの取り込み

→ EV、水素、太陽光、原子力向けの炭素材料展開グローバル供給体制の強化

→ 輸出依存型から、アジア・欧州・米国での現地加工体制への移行研究開発力の持続的強化

→ 新本社機能と産学連携による開発体制の刷新安定した株主還元の継続

→ 配当性向30%以上の維持を基本方針としつつ、業績に応じて柔軟な上振れも検討

5. 投資見通しと成長ドライバー

東洋炭素は、デジタル化、電動化、エネルギー転換、安全保障ニーズの高まりといった世界的な構造的トレンドの恩恵を受ける戦略的ポジションにあります。

同社の中核製品は、「ミッションクリティカル(代替が難しい重要工程)」に用いられる素材であり、炭素ならではの軽量性・耐熱性・化学安定性が不可欠とされる領域で採用されています。

成長を牽引する4つの構造的ドライバー

1. 半導体需要の構造的成長(AI・データセンター・5G)

背景:AI、クラウドデータセンター、5Gなどの普及により、先端半導体への世界的な需要は増加を続けています。

東洋炭素の役割:シリコンウェーハを製造するための結晶成長炉など、高温・超高純度な環境で使用される黒鉛部材(消耗材)を提供しています。金属素材では対応できない工程での使用が前提です。

投資家視点での意義:AI向けチップなどが進化するほど、製造工程の精度が求められ、同社の高性能炭素消耗材の需要も増加します。

2. SiCパワー半導体(EV・再生可能エネルギー)

SiCとは?:シリコンカーバイド(SiC)は次世代のパワー半導体素材で、特にEV、太陽光インバーター、スマートグリッドにおいて重要です。

東洋炭素の役割:SiCウェーハを製造するためのエピタキシャル成長装置内の黒鉛部材(SiCコーティング製品)を供給しています。

なぜ重要か:SiCは高電圧・高効率の特性から、EVやエネルギー機器において従来のシリコンを急速に置き換えています。SiCデバイスの製造量が増えるほど、東洋炭素のSiC関連部材の消費量も比例して増加します。

3. 高性能炭素複合材(C/C)

C/Cとは?:C/Cは「炭素繊維強化炭素複合材(Carbon fiber reinforced Carbon)」で、金属よりも強く、熱に強く、腐食しにくい“炭素の鎧”とも言える素材です。

用途例:

EVブレーキ部品やバッテリーケース

航空宇宙向けの高温炉部品

工業用熱処理設備

なぜ重要か:軽量化・高効率化を求める産業構造の変化に沿ってC/Cの需要は拡大しています。同社はこれを国内で一貫生産できる数少ない企業であり、技術的優位性があります。

4. 原子力(高温ガス炉 HTGR)

背景:日本および欧州では、脱炭素・エネルギー安全保障を背景に、高温ガス炉(HTGR)の再稼働や新設が進んでいます。

東洋炭素の役割:高純度黒鉛を使用した中性子減速材や遮熱ブロックを提供しており、放射線にも耐える特殊素材を製造。

なぜ重要か:HTGRは700〜950℃という非常に高温で稼働するため、従来の金属では耐えられず、超高純度・高耐熱の黒鉛材料が不可欠です。

今後注目すべき成長トリガー(カタリスト)

1. 半導体設備投資の回復(2026年度以降)

TSMC、ASML、東京エレクトロンなど主要企業が半導体設備投資の底打ちシグナルを発信しています。

→ 東洋炭素の製品は設備投資と連動して消費されるため、2026年度以降の需要回復局面で追い風となる可能性があります。

2. SiC装置採用の本格化

SiCがEV・再エネ分野での新標準になりつつある中で、SiCエピタキシャル成長装置の需要が増加。

→ 東洋炭素は、複数の装置メーカーの認定サプライヤーとして既にポジションを確保しています。

3. 資本還元強化の余地(配当・自社株買い)

2024年度には過去最高益を達成し、配当金も70円(2022)→145円(2024)と倍増。

→ もし2026年度以降に業績が回復すれば、増配や自社株買いの可能性もあり。無借金・80%以上の自己資本比率により財務余力も十分です。

4. 日本政府による支援制度

東洋炭素は「戦略的高付加価値素材」分野として、政府支援プログラムの対象になっています。

→ 国内炭素素材の開発支援や、供給網の国内回帰(リショアリング)促進、脱炭素技術支援といった政策が、同社の設備投資・研究開発ロードマップを下支えします。

投資家向けまとめ

東洋炭素は単なる景気敏感な素材メーカーではなく、エネルギー・モビリティ・コンピューティングといった変革産業の中核を担う構造的プレイヤーです。

短期的には半導体設備投資のサイクルの影響を受ける可能性がありますが、

独自技術による高い参入障壁(テクノロジーモート)

財務の健全性

ミッションクリティカルな素材への集中戦略

といった特性により、次の産業サイクルでも優位なポジションを維持できると考えられます。

6. リスク要因

東洋炭素は、半導体・電気自動車・エネルギー転換といった構造的な成長トレンドの恩恵を受けるビジネスモデルを持っていますが、その事業には依然として複数のリスクが存在します。本セクションでは、業界全体に共通するリスクと、同社特有の脆弱性の両方を整理します。

1. 半導体業界および設備投資(Capex)のサイクル性

リスク内容:半導体産業は、設備投資の好不況サイクルに大きく左右される業界です。

影響:特に単結晶引き上げ炉やエピタキシャル成長装置に使用される特殊黒鉛製品は、前工程向けの半導体装置投資に強く依存しています。設備投資が一時停止すると、黒鉛消耗材の需要が急減するリスクがあります。

直近の例:2025年のSiC関連装置出荷の減速により、前年同期比での売上成長が鈍化しました。

2. 特定顧客への依存(装置メーカー・ファウンドリ)

リスク内容:一部の大手半導体装置メーカーおよびファウンドリが、同社売上の大きな割合を占めています。

影響:特定顧客による設計変更や設備稼働の延期・停止が発生した場合、業績に大きな影響を与える可能性があります。

隠れた脆弱性:顧客名は非開示ですが、特定のSiC装置の設計寸法や材質互換性に強く依存しているリスクが潜在的に存在します。

3. 製品認証とスイッチング(切り替え)リスク

リスク内容:高信頼性が要求される業界では、部材(黒鉛など)にも厳格な採用プロセス(認証)が必要です。

影響:これは参入障壁になる一方で、顧客がより安価・高性能な競合品に乗り換えるリスクもあります。また、顧客側で製造プロセスの仕様変更があった場合にも、取引が打ち切られる可能性があります。

例:主要ファウンドリが、サセプタ(加熱部材)の素材やコーティング方式を変更した場合、実績に関わらず取引を失う可能性があります。

4. 製造スケールの制約

リスク内容:同社の製品は、数カ月単位の高温工程(アイソスタティックプレス、黒鉛化、コーティング、精密加工)を経て製造されるため、簡単には生産能力を拡張できません。

影響:需要急増時に柔軟な増産対応が困難であり、売上機会の逸失や顧客満足度の低下につながるリスクがあります。

戦略的示唆:2025〜2029年の57億円の中期設備投資計画が拡張対応を支えますが、進捗の遅れやコスト超過は成長計画に影響を及ぼす可能性があります。

5. 地政学的・貿易リスク

リスク内容:同社は先端素材を世界中に輸出していますが、半導体・原子力分野の輸出は政治的な規制リスクにさらされやすい領域です。

影響:

米国主導の対中輸出規制などにより、特定市場への供給が制限される可能性

地政学的緊張により、顧客側で導入延期やキャンセルが発生するリスク

ローカル生産要求の高まりにより、オペレーションの複雑性・コストが上昇する可能性

6. 為替変動リスク

リスク内容:製造拠点は主に日本国内にある一方で、売上の多くは米ドル、ユーロ、中国元など外国通貨建てで計上されます。

影響:円高が進むと海外売上の円換算額が目減りし、輸出競争力も低下します。調達面で自然ヘッジされる部分もありますが、急激な円高には脆弱です。

対応策:部分的に為替ヘッジを行っていますが、完全なカバーは難しい状況です。

7. 原材料・エネルギーコストの変動

リスク内容:石油系コークスなどの原料価格や、黒鉛化に必要な大量の電力コストは変動が大きく、コスト圧力の原因となります。

影響:固定価格の長期契約が多い場合、仕入コストの上昇が利益率を圧迫します。

補足:今後、炭素中立政策や環境規制が強化されることで、環境対応コストの増加も想定されます。

8. 技術陳腐化および代替素材の登場

リスク内容:炭素材料は耐久性や特殊性に優れた素材ですが、セラミックス、窒化ケイ素(SiN)、サファイア、焼結金属などが用途によって代替になり得ます。

影響:特にSiC関連部品やC/C複合材分野において、技術的優位性を失った場合、価格競争力や採用率が低下するリスクがあります。

注記:同社は研究開発への積極投資を継続していますが、新技術の市場浸透のタイミングは不確実性を伴います。

9. 経営執行リスク(実行力・開示)

リスク内容:技術重視の企業文化を持つ一方で、意思決定が保守的になりやすく、グローバル展開や資本政策が競合に比べて遅れる懸念があります。

影響:現地化・マーケティング・設備投資の判断遅れにより、中期計画の遅延リスクが生じる可能性。

投資家の懸念:具体的な顧客名・契約期間・地域別売上などの開示が限定的であることが、透明性の観点から不安視されることがあります。

7. 結論

東洋炭素は、半導体、電動モビリティ、次世代エネルギー、先進的な原子力技術といった複数の成長産業が交差する戦略的ポジションに位置する企業です。高純度・高耐熱性の炭素材料の分野で長年の実績を有し、従来素材では対応困難な高温・高純度・高精度が求められる製造工程において、不可欠な役割を果たしています。

2022年度から2024年度にかけて、同社の純利益は2倍超に増加し、営業利益率は15.2%から23.0%へと大きく改善しました。これは単なる市場成長によるものではなく、SiCコーティング黒鉛やC/Cコンポジットなどの高付加価値製品へのシフトが奏功した結果といえます。

2025年9月23日時点で、同社の株価は約4,380円で推移しています。2024年度の1株当たり利益(EPS)474.95円に基づけば、実績PERは約9.2倍となります。また、2024年度末時点のBPS(1株当たり純資産)は4,489円であり、PBRは約0.98倍です。これは自己資本比率80%以上のネットキャッシュ企業で、ROEが11.2%、配当性向も33~34%と安定していることを考慮すると、依然として控えめなバリュエーションであるといえます。

このような低評価は、2024年度にピークを迎えた半導体・SiC関連需要の反動減を背景に、短期的な利益の平準化に対する投資家の慎重姿勢を反映していると見られます。実際、2025年度の業績は一時的な設備投資減速の影響で前年比減益が見込まれますが、多くの市場予想では、2026年度からの半導体設備投資の回復を織り込んでいます。

足元のサイクルを超えた視点では、モビリティと電力の電動化、SiCパワーデバイスの普及、原子力インフラ(特に高温ガス炉:HTGR)の復権といった構造的成長ドライバーが同社の事業ポートフォリオと整合しています。加えて、日本および海外での戦略的素材開発や生産拠点回帰(リショアリング)を支援する政策的インセンティブも、中長期的な業績安定を後押しする可能性があります。

総じて、東洋炭素は、ニッチでありながら産業構造を支える基盤的素材企業として、今後の投資サイクルにおいても高い収益力と市場ポジションを維持する可能性が高いと考えられます。現在のバリュエーションは短期的な警戒感を反映している一方で、同社の長期的なファンダメンタルズ――高収益体質、財務健全性、戦略的市場との結びつき――は引き続き堅固です。

Wasabi Info では、ブログを通じて日本株の簡潔なレポートや市場分析を発信していますが、ご要望に応じて、個人投資家から法人までの戦略的な意思決定を支えるために、特注のオーダーメイド調査を提供しています。

提供可能なリサーチ内容の例

- 株式調査:ブログでは扱っていない日本株の詳細分析

- 競合分析:業界内の競合状況や市場構造の把握

- 市場参入調査:規制・参入障壁や競合環境に関する調査

- 不動産・資産調査:工場・ホテル・店舗出店などに向けた地域別調査

- フィールド調査:現地訪問による実地調査や非公開の市場データ収集

レポートは 日本語・英語・中国語 で対応可能です。

お問い合わせ先:admin@wasabi-info.com

© Wasabi Info |プライバシーポリシー

免責事項

本レポートは情報提供のみを目的としており、投資、法務、税務等に関する助言を行うものではありません。

記載内容には将来予想や解釈が含まれる場合がありますが、すべて執筆時点の公開情報に基づいています。

投資判断は利用者ご自身の責任において行っていただき、必ず金融商品取引業者等の有資格の専門家にご相談ください。

Wasabi-Info.com は、本レポートに含まれる情報の正確性、完全性、信頼性について一切保証するものではなく、本レポートの利用またはその内容に基づいて生じたいかなる損害についても責任を負いません。